东吴证券:给予国博电子买入评级

东吴证券股份有限公司苏立赞,许牧,高正泰近期对国博电子进行研究并发布了研究报告《2025年三季报点评:处于过渡的关键蓄力期短期业绩扰动不改长期成长底色》,给予国博电子买入评级。

国博电子(688375)

事件:公司发布2025年三季报。公司2025年前三季度实现营业收入15.69亿元,同比去年-13.51%;归母净利润2.47亿元,同比去年-19.35%。

投资要点

盈利质量整体稳健,利润结构体现主业韧性但短期承压。截至2025年前三季度,国博电子实现营业总收入15.69亿元,同比下降13.51%;归母净利润为2.47亿元,同比下滑19.35%。业绩下滑主要受行业需求阶段性放缓及高基数效应影响,但降幅较2024年同期明显收窄,显示经营边际改善。公司销售毛利率为38.12%,同比提升1.73个百分点;销售净利率为15.75%,虽略低于去年同期的16.90%,但仍处较高水平,反映出较强的成本控制与产品定价能力。费用端方面,研发费用达1.99亿元,占营收比重12.68%,虽同比减少22.60%,仍体现对核心技术的持续投入;管理费用温和增长4.74%,销售费用仅0.09亿元,整体费用结构合理,未见明显压力。综合来看,利润虽短期承压,但毛利率稳定、费用管控得当,盈利具备可持续性。

资产负债结构持续优化,资产质量良好且偿债能力稳健。截至2025年三季度末,公司资产负债率为20.88%,较去年同期的25.29%进一步下降,杠杆水平处于安全区间,财务结构稳健。公司无短期及长期借款,有息负债主要为一年内到期的非流动负债0.37亿元和租赁负债0.44亿元,整体偿债压力极低。应收账款为34.46亿元,同比增长28.81%,虽增速较快,但应收票据及应收账款合计占营收比重仍处合理范围,回款风险可控。存货余额4.62亿元,同比增长26.45%,结合营收下滑背景,需关注周转效率,但绝对规模仍较小。合同负债仅0.02亿元,预收款项微乎其微,未来收入能见度有限。

现金流短期承压但结构健康,盈利变现能力有待修复。2025年前三季度,公司经营活动现金流量净额为-0.35亿元,相比去年同期的1.47亿元明显回落,主要受应收账款增加及存货上升影响,导致“利润现金含量”为-0.14,短期盈利变现能力减弱。但需注意到,销售商品、提供劳务收到的现金达15.06亿元,占营业收入比重仍高达96.01%,收入“含现量”良好,现金流压力主要源于营运资金占用增加,而非销售回款恶化。自由现金流为-0.54亿元,虽为负值,但主因季节性营运资金波动。综合来看,公司核心业务现金流基础扎实,若后续加强应收与存货管理,现金流有望快速修复,支撑业绩可持续增长。

盈利预测与投资评级:公司业绩相对承压,我们下调先前的预测,预计公司2025-2027年的归母净利润分别为4.96/5.99/8.08亿元,前值5.33/5.97/8.11亿元,对应PE分别为83/68/51倍,维持“买入”评级。

风险提示:1)新产品研发的风险;2)核心技术失密的风险;3)核心技术人员流失的风险;4)市场竞争加剧的风险。

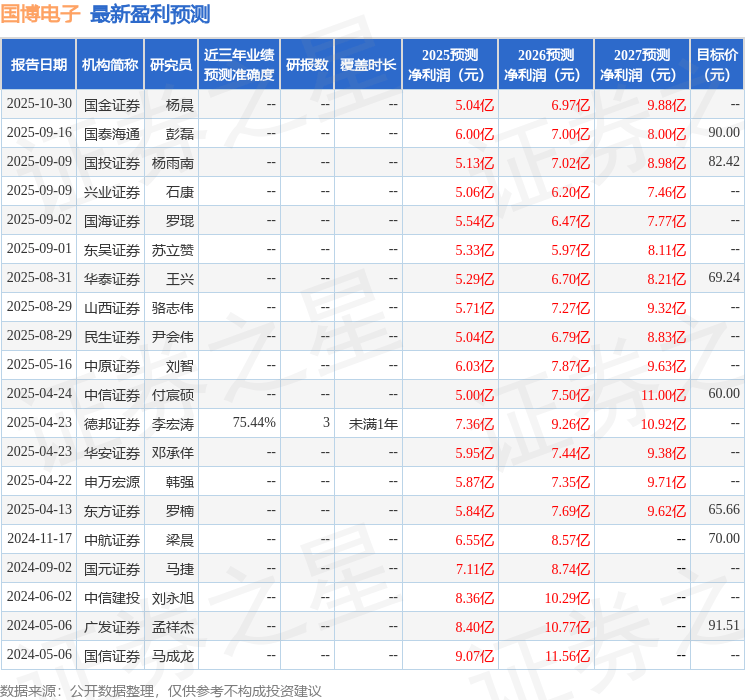

证券之星数据中心根据近三年发布的研报数据计算,德邦证券李宏涛研究员团队对该股研究较为深入,近三年预测准确度均值为75.44%,其预测2025年度归属净利润为盈利7.36亿,根据现价换算的预测PE为58.47。

最新盈利预测明细如下:

该股最近90天内共有8家机构给出评级,买入评级6家,增持评级2家;过去90天内机构目标均价为80.55。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。