太平洋:给予火炬电子买入评级,目标价50.0元

太平洋证券股份有限公司马浩然近期对火炬电子进行研究并发布了研究报告《受益行业景气回暖,盈利能力明显改善》,给予火炬电子买入评级,目标价50.0元。

火炬电子(603678)

事件:公司发布2025年半年度报告,2025年1-6月实现营业收入17.72亿元,较上年同期增长24.20%;归属于上市公司股东的净利润2.61亿元,较上年同期增长59.04%;基本每股收益0.57元,较上年同期增长58.33%。

受益行业景气回暖,盈利能力明显改善。报告期内,公司所属电子元器件领域迎来积极转变,行业景气度逐步改善,市场需求稳步增长。受此影响,公司订单量迅速回升,实现全系列产品收入同比正向增长,上半年自产元器件业务实现销售收入69,207.78万元,同比增长27.62%。此外,公司新材料业务上半年实现销售收入13,271.95万元(含研发服务收入),同比增长101.88%;国际贸易实现销售收入94,052.84万元,同比增长15.86%。报告期内,公司综合毛利率达到35.59%,较上年同期增加2.65个百分点,整体盈利能力明显改善,我们看好公司全年经营业绩表现。

核心技术优势较强,研发创新成果丰硕。作为国家高新技术产业化示范工程,公司持续开展电子元器件产品优化及新品研发工作,实现关键技术自主可控,形成从产品设计、材料开发到生产工艺的一系列陶瓷电容器制造的核心技术。公司通过发展多元化产品线、稳定产品性能,提供技术标准、自主创新等一系列差异化竞争策略,推动了行业技术标准的提升,形成了较强的技术研发优势。子公司立亚新材CASAS-300特种陶瓷材料以技术独占许可及自主研发的方式,掌握了“高性能特种陶瓷材料”产业化的一系列专有技术,产品系列覆盖全面,是国内少数具备陶瓷材料规模化生产能力的企业之一。截至报告期末,公司(含下属子公司)已获得专利695项,其中发明专利152项,研发创新成果丰硕。

盈利预测与投资评级:预计公司2025-2027年的净利润为5.01亿元、6.31亿元、7.60亿元,EPS为1.05元、1.33元、1.60元,对应PE为38倍、31倍、25倍,维持“买入”评级。

风险提示:订单增长不及预期;存货水平较高、产品价格波动风险。

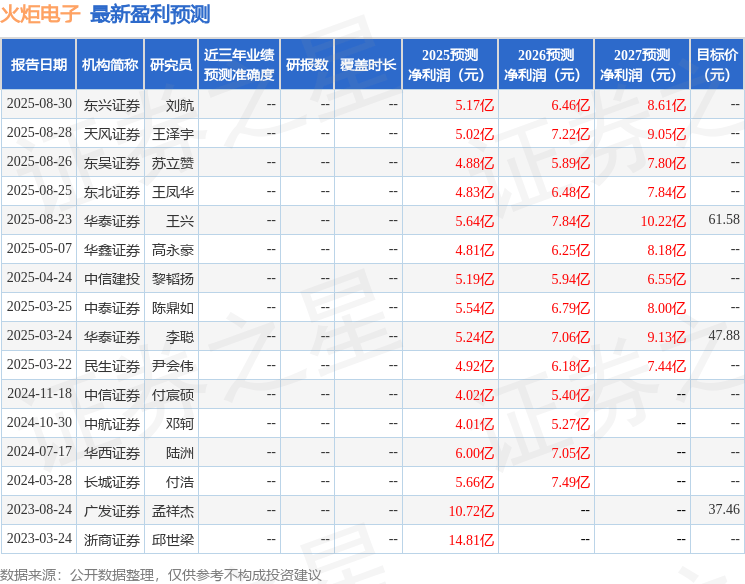

最新盈利预测明细如下:

该股最近90天内共有5家机构给出评级,买入评级5家;过去90天内机构目标均价为52.63。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。